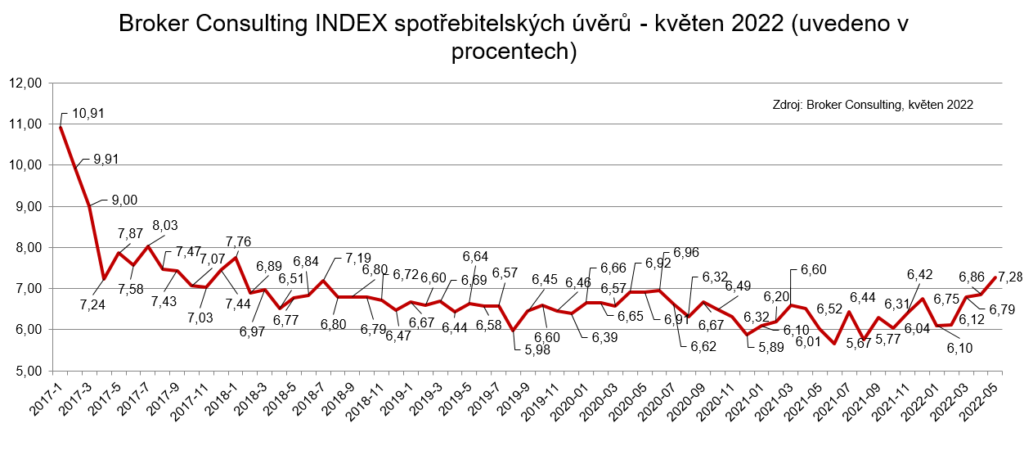

Průměrné úrokové sazby od začátku roku pozvolně stoupají, pokračování trendu zaznamenaly květnové hodnoty Broker Consulting Indexu spotřebitelských úvěrů. Jde o meziměsíční nárůst o 0,42 procentního bodu, květnová sazba tak vzrostla z 6,86 % na 7,28 %. Experti na úvěry neočekávají v blízké budoucnosti zásadní změnu ve vývoji sazeb u úvěrů na cokoliv, pomalý růst s největší pravděpodobností ještě nepoleví.

V podobném duchu jako v dubnu se nesl růst průměrné úrokové sazby, měřená hodnota v rámci Broker Consulting Indexu spotřebitelských úvěrů vzrostla pouze o půl procenta, na celkových 7,28 %. Přesto byl nárůst v minulém měsício něco větší než v dubnu, trend pozvolného růstu ovšem potvrdily obě zmíněné hodnoty. Z grafu indexu je možné sledovat vývoj v kontextu předchozích let, podle něj se na obdobné úrovni pohybovala hodnota sazeb naposledy v létě roku 2018, tedy v období před čtyřmi lety.

Důvodem ke zvyšování úrokových sazeb je zejména zvýšení dvoutýdenních repo sazeb České národní banky o 1,25 procentního bodu. Bankovní rada ČNB na svém posledním zasedání oznámila navýšení na celkových 7,00 %, čímž opakovaně zareagovala na nárůst inflačních tlaků v české ekonomice. Ačkoli bylo zvýšení sazby deklarováno předem minimálně o tři čtvrtě procentního bodu, ve skutečnosti došlo ještě o další půl procentní navýšení. Trend se následně promítá i v úrokových sazbách bank. Většina z nich ovšem uvádí úrokové sazby OD určité výše, v konečné výši úroku totiž zohledňují celkové zhodnocení klienta nebo například pojištění úvěru.

Vlivem rostoucí inflace a zvyšujících se cen energií stoupá počet domácností, které se dostávají do finančně nepříznivé situace. Kvůli zdražování téměř všech komodit, které se promítá ve všech odvětvích (vč. služeb), naráží četná populace na možnosti svých rozpočtů. Analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting Michaela Pudilová proto upozorňuje: „V případě pokrytí výdajů na domácnost není rozhodně krátkodobé řešení ve formě spotřebitelského úvěru vhodné. Může sice pokrýt jednorázovou platbu za vyúčtování energií, ale spíš je to rychlá cesta do dluhové pasti.“

Možná více než kdy jindy má smysl finanční plánování, díky kterému lze v budoucnu překlenout i období, kdy se může finančně dařit méně. „Na místě je důslednější plánování příjmů a výdajů v rozpočtech jednotlivých domácností i u jednotlivců,“ dodává Pudilová.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting Index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Kontakt pro média:

Michaela Sahulová

Specialistka PR a externí komunikace

Broker Consulting, a.s.

Office Park Nové Butovice (Budova B)

Bucharova 1423/6, 158 00 Praha 5

mobil: +420 731 538 373

e-mail: michaela.sahulova@bcas.cz