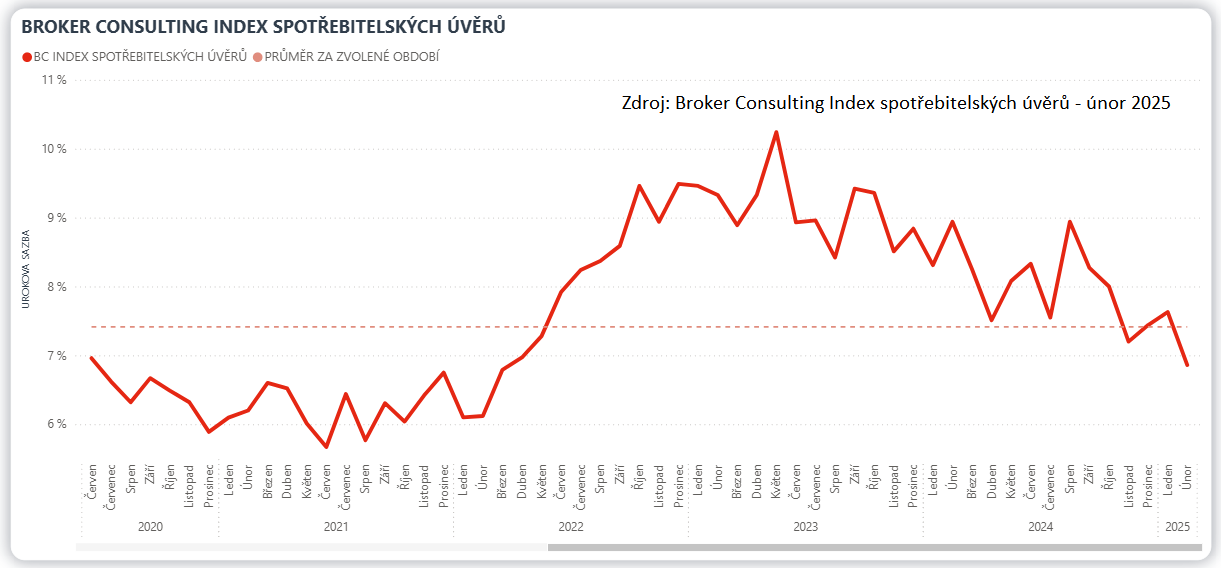

Po dvouměsíčním mírném stoupání nabraly úrokové sazby spotřebitelských úvěrů opačný směr. Oproti lednové hodnotě se v únoru propadly pod sedmiprocentní hranici a skončily na úrovni 6,86 procenta. Tento meziměsíční pokles dosahuje podle dat Broker Consulting Indexu spotřebitelských úvěrů 0,77procentního bodu. Pod hranicí sedmi procent byly přitom sazby úvěrů na cokoli naposledy v dubnu roku 2022, kdy se držely na úrovni 6,97 procent.

Pro spotřebitelské úvěry nejsou podle odborníků meziměsíční výkyvy v sazbách nijak ojedinělé, jejich příčinou obvykle bývají aktuální slevové kampaně jednotlivých bank. „Klienti, kteří mají sjednaný úvěr na cokoli, by měli mít na paměti, že vzhledem k nižší půjčované částce a současně mnohem kratší době splatnosti, než jakou mají třeba hypoteční úvěry, nemají krátkodobé výkyvy v úrokových sazbách žádný zásadní vliv na celkovou splacenou částku,“ upozorňuje Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ve společnosti Broker Consulting.

Z údajů Broker Consulting Indexu spotřebitelských úvěrů je patrné, že letošní únorové sazby jsou ve srovnání se stejným obdobím loňského roku výrazně níže, a to o 2,08 procent. Právě v únoru a také v srpnu se úrokové sazby dostaly nejvýše za celý minulý rok, a to na hodnotu 8,94 procent. Podle Michaely Pudilové by se letos úrokové sazby na takovou úroveň dostat již neměly. Jen pro zajímavost, na rozdíl od situace z letošního února, tj. pokles sazeb oproti lednu o 77 bazických bodů, došlo v roce 2024 k meziměsíčnímu nárůstu úrokových sazeb o 63 bazických bodů.

Výhody i rizika předschválených limitů

Možnost předschválených úvěrových limitů se u klientů stává oblíbeným nástrojem, jak rychleji a jednodušeji čerpat úvěr. Předschválený limit dnes klientům běžně nabízejí jejich domovské banky nebo finanční instituce, do kterých si zákazníci nechávají zasílat pravidelný příjem. Ti si mohou tímto zjednodušeným způsobem požádat nejen o spotřebitelský úvěr, ale například také o kreditní kartu nebo kontokorentní úvěr. Nespornou výhodou takového nástroje je, že klienti nemusí dokládat příjmy a mohou tyto produkty čerpat během jedné návštěvy banky nebo svého konzultanta, anebo dokonce online ve svém internetovém či mobilním bankovnictví. „ Zde bych však připomněla, že v tomto případě banka neposuzuje žádné další výdaje, které klient má. Musí si tedy sám dobře zvážit, zda tyto krátkodobé půjčky také dokáže bez potíží splácet. Zejména u kreditních karet a kontokorentů je dobré znát podmínky produktů, správně využívat podmínek bezúročného období, nebo tyto produkty používat jako finanční rezervu. Správným používáním finančních produktů, ideálně za pomoci finančních konzultantů, lze výrazně omezit nadbytečné výdaje, které neslouží k pokrytí běžného fungování rodiny,“ uzavírá analytička Michaela Pudilová.

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu

u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky Broker Point či Broker Point Premium, u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a index není závislý na datech dodávaných třetími stranami.

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci, a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting Index hypotečních úvěrů). Více informací najdete též na webu www.bcas.cz/onas/pro-media/.

Broker Consulting Indexy je nyní možné sledovat v interaktivní formě na webu, kde lze současně exportovat zdrojová data ke grafům. Více dostupné na odkaze https://www.bcas.cz/o-nas/broker-consulting-index-spotrebitelskych-uveru/.